Garanzia contro gli inadempimenti fiscali

In questa sezione ci occupiamo degli obblighi fiscali associati allo scioglimento di un UR.

E’ molto comune che il Rappresentante Ufficiale dell’UR possa pensare che, una volta adempiuti gli obblighi di legge in materia di rendicontazione annuale, di imposta sul reddito delle persone fisiche e di assicurazione sociale sanitaria e contro la disoccupazione per i suoi dipendenti, il proprio status fiscale sia conforme alla normativa. Questi UR rischiano di incorrere, nel caso di un controllo da parte delle autorità fiscali, in multe significative, spesso dovute alla mancanza della documentazione richiesta relativa alle spese aziendali.

E’ difficile incorrere in un controllo fiscale a meno che le autorità sospettino che l’UR stia agendo illegalmente. Se la situazione è conforme, non saranno previsti controlli al momento dello scioglimento, che può avvenire anni dopo l’inizio dell’attività dell’UR.

In pratica, mentre un UR non deve dichiarare le tasse aziendali (come l’IVA e l’imposta sui redditi delle imprese), viene ancora richiesta la tenuta dei libri contabili e la conservazione dei documenti giustificativi delle spese aziendali sostenute durante il suo funzionamento. Questa procedura è simile quando ad una società viene richiesta la documentazione contabile a supporto delle spese deducibili.

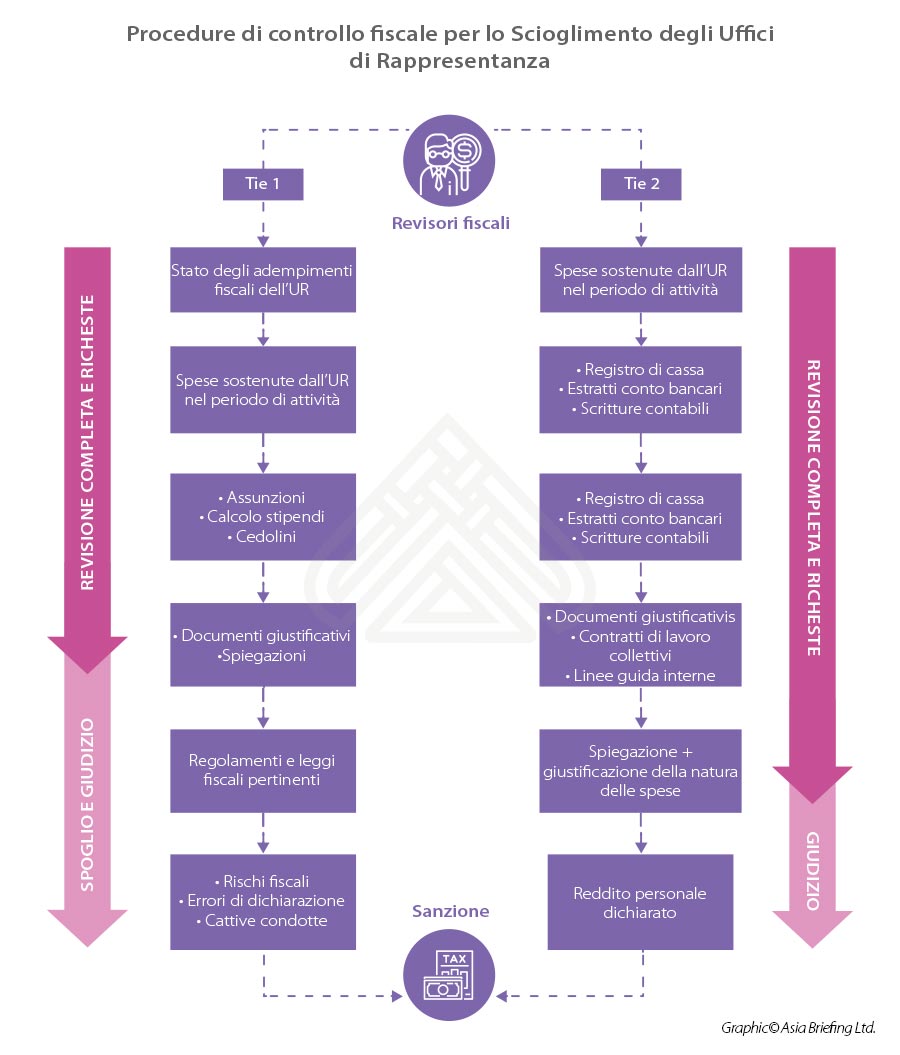

Verifica fiscale per scioglimento

Oltre all’esame della dichiarazione delle imposte sul reddito delle persone fisiche e dello stato di solvibilità, le autorità fiscali intervengono per controllare i registri di cassa e gli estratti conto bancari dell’UR, insieme alle scritture contabili per la revisione delle spese effettuate durante l’attività.

Le spese sono soggette a revisione su base a campione e all’UR verrà richiesto di produrre la documentazione giustificativa pertinente e di fornire una spiegazione adeguata a giustificazione della natura delle spese sostenute.

Qualora l’UR non riesca a fornire un collegamento fra le spese sostenute e le attività dell’UR, tali spese risulteranno come prestazioni aggiuntive in natura fornite ai singoli. A giudizio delle autorità fiscali, tali benefici saranno tassati e di conseguenza sanzionati.

Sulla base dell’esperienza di Dezan Shira & Associates nel controllo fiscale effettuato alla chiusura di un UR, la maggior parte delle imposte non pagate e le corrispondenti sanzioni si riferiscono alla mancanza delle pezze giustificative delle spese o di un collegamento diretto con le operazioni dell’UR. Sono pertanto trattate come reddito personale “presunto”.

Spese di viaggio dei dipendenti

Le spese per viaggi di lavoro sono praticamente inevitabili per l’attività di un UR in Vietnam e sono legate al bisogno di inviare i propri dipendenti a riunioni con potenziali partner, formazione presso la casa madre all’estero o per la ricerca della potenziale ubicazione per investimenti futuri.

E’ frequente vedere gli UR sostenere costi significativi per viaggi d’affari durante l’attività in Vietnam e vederli, a seguito della revisione contabile da parte delle autorità fiscali, penalizzati con tasse aggiuntive e imposte su tali spese.

Per questo motivo, molti investitori credono che le autorità fiscali non consentano agli UR di sostenere spese di viaggio. Tali spese possono comunque essere esentate dai redditi da lavoro dipendente qualora l’UR possa convalidare che tali spese siano necessarie per lo sviluppo del proprio business. Analogamente alla documentazione contabile di un’azienda a supporto delle spese deducibili, un UR è tenuto a conservare adeguatamente la documentazione contabile, nonché i documenti giustificativi delle spese per viaggi d’affari.

Per giustificare la relazione diretta fra le spese di viaggio sostenute e l’attività dell’UR, devono essere conservati i seguenti documenti:

- Nei regolamenti interni dell’UR devono essere specificate le linee guida riferite ai viaggi di lavoro e il contratto di lavoro collettivo o i contratti con i dipendenti. Tali linee guida devono contenere il dettaglio del limite dei costi, la durata e lo scopo del viaggio oltre all’ approvazione e al tipo di pagamento (pagamento diretto o rimborso delle spese effettive sostenute);

- Se l’UR fornisce indennità fisse e diarie per i viaggi di lavoro dei propri dipendenti, anche queste disposizioni devono essere dettagliate nelle linee guida riguardanti i viaggi;

- Lettera di incarico con dettagli relative a durata, luogo e scopo del viaggio di lavoro; • Biglietto elettronico (prenotazione online) o fatture elettroniche (prenotazione attraverso compagnie aeree) e carte d’imbarco;

- Originale di fatture, ricevute per alloggio, taxi e altre spese varie sostenute durante il viaggio;

- Ricevute di pagamento.

Durante la revisione, i funzionari del fisco esaminano i documenti e tendono a contestare le spese per viaggi d’affari di cui mancano documenti giustificativi adeguati o condizioni chiare sulle relative linee guida applicate dall’UR.

Inoltre, bisogna tenere presente che, se l’UR non riesce a stabilire un collegamento tra tali spese e le necessità relative all’attività dell’UR, i relativi costi potrebbero essere considerati come benefit tassabili dei dipendenti.

A questo riguardo, si raccomanda di allegare un itinerario che specifichi I dettagli del lavoro del dipendente durante il viaggio, come documento di supporto alle spese sostenute. Un itinerario dettagliato non è necessariamente richiesto, ma risulta utile per fornire un’adeguata giustificazione nel caso di futuri controlli fiscali.

Ferie annuali e componenti del nucleo familiare dei dipendenti

E’comune, per le organizzazioni vietnamite, inclusi gli UR, concedere ferie annuali ai propri dipendenti come parte del loro pacchetto benefit.

Occasionalmente, come premio di produzione, l’UR può invitare i membri della famiglia di alcuni dipendenti a far parte del viaggio aziendale annuale e coprirne tutti i costi. Le aziende devono essere consapevoli delle conseguenti implicazioni fiscali.

Le ferie annuali non vengono normalmente conteggiate nel reddito imponibile dei dipendenti ai fini della dichiarazione dei redditi, dato che questo diritto è specificato nelle linee guida interne dell’UR o nel contratto di lavoro. E’ importante che i documenti giustificativi vengano conservati e che i pagamenti vengano effettuati complessivamente per tutti i dipendenti dell’organizzazione – piuttosto che per ogni singolo dipendente.

Nel caso in cui siano i familiari del dipendente a beneficiare di queste agevolazioni, la situazione cambia.

Per le autorità fiscali, i familiari non sono collegati direttamente all’attività corrente dell’UR, pertanto i pagamenti a loro riservati vengono trattati come benefici aggiuntivi imponibili per i dipendenti dell’UR e devono essere, di conseguenza, tassati.

Per questo motivo raccomandiamo agli UR di effettuare le opportune dichiarazioni e ritenute fiscali al momento del pagamento dei benefit che riguardano i dipendenti e i loro familiari, per evitare ulteriori imposte e relative sanzioni nel caso di future verifiche fiscali.

Pagamento in contanti dei benefit

E’ possibile che i dipendenti, per ragioni personali, non possano usufruire o rifiutino l’utilizzo dei benefit offerti dell’UR, secondo quanto previsto dai reciproci accordi. I benefit possono comprendere (ma non sono limitati a questi) vacanze annuali, corsi di formazione, assicurazionisullavita.L’UR,inungestodibuona volontà, può effettuare per questi dipendenti il pagamento in contatti di tali benefit.

Mentre nella maggior parte dei casi i benefit per i dipendenti sono esenti dalle tasse, il loro pagamento in contanti non lo è.

Secondo la normativa fiscale, il pagamento in contanti dei benefit viene considerato come parte del reddito imponibile dei dipendenti.

L’UR deve quindi effettuare le opportune ritenute fiscali o fare in modo che questi pagamenti vengano conteggiati nel reddito imponibile dei dipendenti ai fini della dichiarazione dei redditi, a seconda delle modalità di registrazione fissate di comune accordo.

Spese di viaggio per familiari di espatriati

La maggior parte dei dipendenti espatriati che lavorano per un UR in Vietnam possono usufruire della gratuità delle tasse sul visto e del riconoscimento delle spese aeree di andata e ritorno. Al soddisfacimento di alcuni requisiti, le spese per il rientro a casa dei dipendenti espatriati sono esenti da imposte e non vengono conteggiate nel reddito imponibile per l’imposta sui redditi delle persone fisiche.

In alcuni casi, sulla base delle linee guida interne dell’UR o della sua casa madre, le spese di viaggio vengono coperte anche per i familiari di questi dipendenti. Così, qualsiasi beneficio per i dipendenti che comprenda anche i loro familiari, deve essere trattato come ulteriore beneficio aggiuntivo in natura, imponibile per i dipendenti dell’UR e, di conseguenza, tassato.

Sulla base dell’esperienza di Dezan Shira & Associates, ci sono stati casi in cui, dopo alcuni anni di attività, sono stati accumulati importi significativi di pagamenti di benefit, senza le adeguate ritenute e dichiarazioni fiscali. Di conseguenza i soggetti sono stati destinatari di controllo da parte delle autorità fiscali, con il conseguente aumento delle imposte e delle sanzioni in seguito alla verifica fiscale.

Spese sostenute per i dipendenti espatriati di una casa madre

Se un dipendente della casa madre visita l’UR per un breve periodo, l’UR copre normalmente le spese di viaggio e di alloggio.

Alcune delle spese più comuni sostenute per tali dipendenti sono le tasse per il visto, i biglietti aerei, il vitto e l’alloggio.

Le aziende normalmente sbagliano considerando allo stesso modo le spese sostenute per i dipendenti della casa madre e quelle per i dipendenti dell’UR.

Secondo le autorità fiscali, i dipendenti della casa madre dell’UR non rientrano nel libro paga dell’UR ed ogni spesa effettuata da tali dipendenti dovrebbe essere trattata come loro reddito imponibile e tassata all’aliquota fiscale applicabile del 20% per i non residenti.

L’approccio razionale quindi fa sì che le spese di viaggio sostenute dai dipendenti della casa madre che si trovano in Vietnam siano imputabili alla casa madre stessa.

Tuttavia, se le spese di viaggio vengono sostenute dall’UR, dovrebbero esserci degli accordi documentati a giustificazione del fatto che l’UR sostiene le spese in nome e per conto della casa madre.

E’ importante notare che le spese possono comunque essere oggetto di richieste di verifica da parte dei revisori fiscali che valuteranno se l’UR abbia solide basi a giustificazione della natura di questi costi.

Oltre ai documenti giustificativi delle spese di viaggio richiesti, l’UR può utilizzare prove a supporto quali:

- Accordo interno fra UR e casa madre che attesti i termini di pagamento in suo nome e per suo conto e i rimborsi delle spese di viaggio per i dipendenti;

- Lettera di incarico della casa madre che dimostri la durata del viaggio del proprio dipendente in Vietnam;

- Itinerario che specifichi i dettagli relativi a lavoro e pause del dipendente durante la sua visita in Vietnam; e

- Evidenza dei pagamenti e rimborsi spese di viaggio fra l’UR e la sua casa madre.

Pagamenti o rimborsi “sospetti”

Gli investitori devono essere consapevoli del fatto che, durante la chiusura fiscale, l’autorità preposta spesso effettua una verifica approfondita dei libri contabili dell’UR, degli estratti conto bancari e di altri documenti contabili, al fine esaminare la legittimità delle spese sostenute dall’UR durante la sua attività.

Qualora qualche pagamento o rimborso venga giudicato vago o sospetto, esso sarà soggetto ad un’approfondita revisione con la richiesta di ampia documentazione di supporto da parte delle autorità fiscali.

Sulla base della nostra esperienza pratica con le revisioni fiscali per gli UR, forniamo alcuni esempi di pagamenti o rimborsi normalmente considerati “sospetti” dal punto di vista dell’autorità fiscale:

Esempio 1: Un UR viene autorizzato dalla propria casa madre a coprire il costo dei biglietti aerei dei suoi dipendenti espatriati e dei loro familiari di ritorno al proprio paese una volta all’anno. Il CEO dell’UR, per una precedente esperienza di revisione fiscale, sapeva che, secondo le leggi vietnamite sulle imposte sui redditi delle persone fisiche, la copertura delle spese relative ai familiari del dipendente espatriato è un reddito imponibile. Nel tentativo di schivare l’autorità fiscale, il direttore finanziario (CRO) suggerisce che i biglietti aerei vengano acquistati attraverso un’agenzia in modo che i dettagli di prenotazione non vengano riportati sulle fatture. Il revisore fiscale riconosce facilmente quelle fatture paragonandole ad altri pagamenti simili. Di conseguenza, tutti i pagamenti relativi a biglietti aerei vengono considerati come reddito imponibile dei dipendenti espatriati e soggetti ad una trattenuta del 10%.

Esempio 2: Un UR consente al suo esperto in promozione di sostenere spese per rappresentanza quali cene di lavoro, regali e vini in occasione dell’incontro con potenziali partner. Il dipendente anticipa tali spese e conserva le fatture sapendo che riceverà il relativo rimborso dall’UR in forma di indennità di“fondo speciale di dotazione”. Di seguito le autorità fiscali verificano tutti i pagamenti effettuati a favore dei dipendenti e scoprono l’incoerenza di tali pagamenti. L’UR è vago sulla natura di queste indennità e non fornisce una spiegazione adeguata della natura dei pagamenti. Il risultato è che essi vengono ritenuti “sospetti” dal revisore fiscale e considerati come redditi imponibili del dipendente con un tasso di trattenuta del 10%.

Esempio 3: Durante una visita dello staff della casa madre, l’UR decide di organizzare una festa in un hotel di lusso per tutti i dipendenti. Il conto viene pagato con la carta di credito del CRO e rimborsato più tardi attraverso il conto corrente bancario dell’UR. Dopo aver verificato gli estratti conto bancari dell’UR e aver appreso la natura di tale rimborso, il revisore fiscale impone un’imposta aggiuntiva del 20 per cento per i non residenti, oltre a una penalità di interessi pari allo 0,03 per cento al giorno.

Spese pagate a fornitori esteri o fornitori di servizi

Queste spese vengono normalmente ignorate dagli UR i quali suppongono che esse siano ragionevoli in relazione all’operatività quotidiana e non debbano avere implicazioni fiscali. Molti UR e professionisti del settore fiscale ritengono che le revisioni degli UR siano effettuate da funzionari dell’autorità fiscale della divisione delle imposte sui redditi delle persone fisiche dei dipartimenti fiscali locali che non hanno esperienza nella revisione fiscale delle aziende.

Questo è un grave malinteso che spesso costa agli UR un notevole aggravio fiscale da pagare e l’imposizione di sanzioni al momento della verifica fiscale finale per lo scioglimento. Si raccomanda all’UR di valutare le implicazioni fiscali sulle spese pagate alle società o alle persone fisiche straniere, poiché la maggior parte di tali pagamenti è soggetta all’imposta sugli appaltatori stranieri (FCT), nota anche come “ritenuta alla fonte”. L’FCT non è un tipo di imposta separata, ma comprende l’IVA e la tassa sui redditi (sia aziendali che delle persone fisiche) imposte sui pagamenti effettuati da organizzazioni locali a società o privati stranieri.

Questi pagamenti vengono considerati come redditi ricevuti in Vietnam per i quali la parte vietnamita è soggetta alla dichiarazione ed ai pagamenti per conto delle organizzazioni straniere.

Esempi di spese comuni pagate alle organizzazioni estere, soggette alla dichiarazione di FCT ed alla rimessa da parte dell’UR includono:

- Ristrutturazione ed installazione degli uffici (dell’UR);

- Acquisto di attrezzature da Ufficio specializzate con annessi servizi di installazione;

- Registrazione a software specializzati (ad esempio Xero, Slack, Adobe, ecc.);

- Iscrizione dei dipendenti e registrazione ad associazioni estere (ad esempio CPA Australia, CIMA o CFA, ecc.); e

- Formazione dei dipendenti (inclusa la formazione online).

In pratica, se le spese sostenute dall’UR nei confronti di organizzazioni straniere vengono regolate dalla casa madre, non ci sarà alcuna responsabilità FCT.

Ci sono comunque casi in cui l’UR stesso dovrà stipulare e gestire contratti con organizzazioni straniere. Tali spese dovranno essere valutate ai fini delle loro implicazioni fiscali; se le transazioni sono soggette a FCT, l’UR deve effettuare la corretta registrazione del codice fiscale, nonché la dichiarazione e la rimessa di FCT al bilancio dello Stato per mitigare il rischio di pagamento di un ammontare sostanzioso di imposte e le sanzioni imposte nel caso di scioglimento. Oltre ai veri e propri errori nella dichiarazione dei redditi delle persone fisiche, queste sono le spese più comuni, che, durante le verifiche fiscali degli UR, vengono spesso contestate dalle autorità fiscali. Considerando l’ampia burocrazia del Vietnam in materia fiscale, gli UR devono essere consapevoli dei requisiti richiesti per i documenti giustificativi e delle procedure fiscali previste, per essere ben preparati alle eventuali verifiche fiscali.

- Previous Article Scioglimento di un UR in Vietnam

- Next Article Perché il Vietnam è un’attraente destinazione per gli investimenti in startup